年収1,000万円は高収入を目指す方にとっては、大きな目標となる年収ではないでしょうか。

しかしながら、日本では累進課税を取っているため、年収が上がるにつれてより税金もかかってきます。

そのため、年収1000万円の手取りはいくらになるのか気になる方も多いでしょう。

それを知ることにより、リアルな年収1,000万円の生活レベルが把握できます。

ほかにも、年収1000万円の割合やどういった節税方法があるのかも知っておくに越したことはありません。

そこでこのページでは、こんな疑問に答えていきます。

#この記事を書いた人

みんなの転職アドバイザー

ねこくん

新卒でブラック企業に入社し、耐えきれず1年で退職。その後人材系企業にて転職支援に携わる。フリーランスとして数年活動し、現在は経営者。

さまざまな人の転職・キャリア構築をサポートしています。

記事の前半では年収1,000万円の手取りや生活レベルなどの基本的な情報を解説していきます。

年収1,000万円を目指す人や、より年収をアップさせたい方におすすめの転職エージェントなども紹介しているので、すぐにおすすめのエージェントが見たい!という人は下のボタンをタップしてくださいね。

- リクルートダイレクトスカウト|自分に合ったハイクラス転職が目指せる

https://directscout.recruit.co.jp/ - エンワールド・ジャパン|グローバルな転職におすすめ

https://www.enworld.com/ - ビズリーチ|年収1000万以上の求人が豊富

https://www.bizreach.jp/

目次

年収1000万円の手取りと月給

年収1,000万というと、高収入と言って差し支えないほどの年収です。

しかし、生活に余裕があるからこそ、必要以上にお金を浪費してしまう可能性もあります。

もっと言えば、高収入であればあるほど累進課税により税金は大きくなるため、より貯蓄の重要性も高くなってくるでしょう。

気付いたら税金が払えないということは絶対に避けたいケースです。

年収と手取りの違い

具体的には以下の税金などがかかってきます。

- 所得税

- 住民税

- 厚生年金保険料

- 健康保険料

- 雇用保険料

- 介護保険料(※40歳以上)

ちなみに住民税に関しては、前年度の所得をもとに算出される税金です。

また、所得税は累進課税制度を取っているので、基本的には年収が上がれば上がるほど取られる税金は高くなっていくと考えておきましょう。

所得税の速算表

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 194万9,000円まで | 5% | 0円 |

| 195万円 から 329万9,000円まで | 10% | 9万7,500円 |

| 330万円 から 694万9,000円まで | 20% | 42万7,500円 |

| 695万円 から 899万9,000円まで | 23% | 63万6,000円 |

| 900万円 から 1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円以上 | 40% | 279万6,000円 |

年間の手取りはおおよそ720万円

基本的に、会社に勤めている方であれば給与の時点で税金は引かれているはずなので、そこまで気にする必要はないかもしれません。

ただ年収と手取りの関係性が分かると将来設計も建てやすくなるので覚えておきましょう。

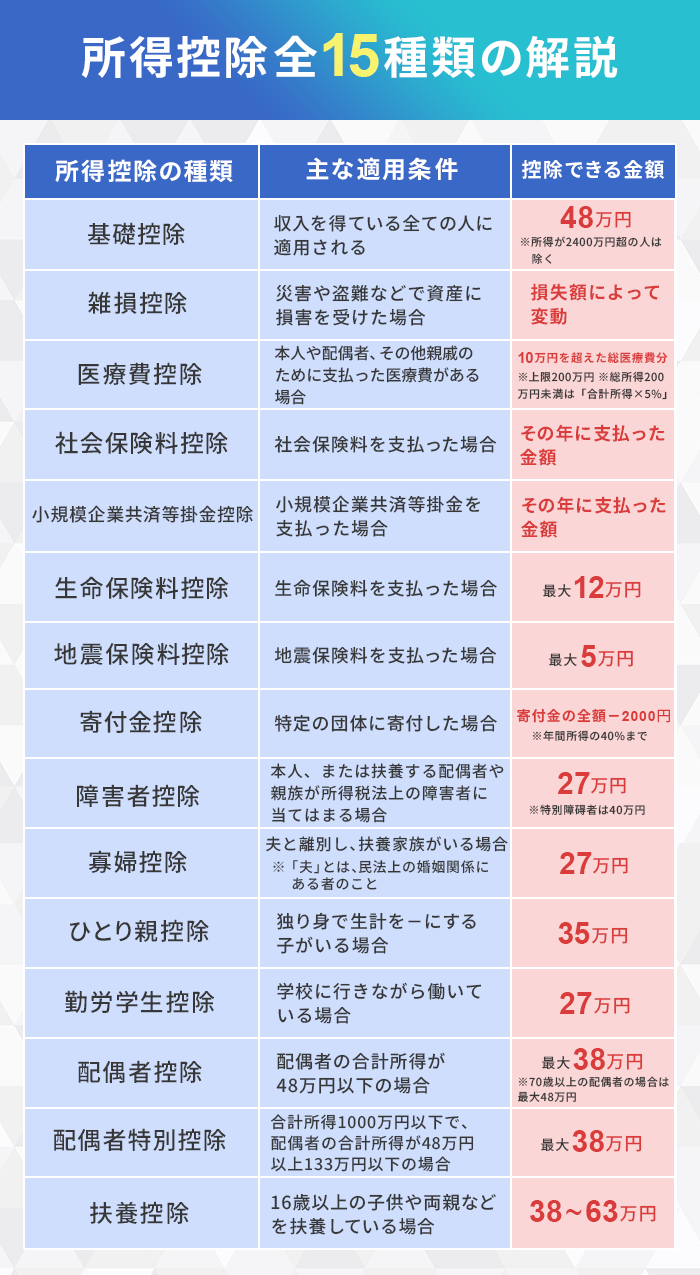

申請する控除の種類は?

「医療費控除」「寄附金控除」「雑損控除」、それぞれの控除について解説していきます。

医療費控除

1月1日から12月31日までに自分、もしくは配偶者や親族に支払った医療費が一定額を超える場合は医療費控除の対象です。

具体的には上限200万円の中で、1年間の医療費の合計から保険金などの補填金と10万円を差し引いた額が控除されます。

- =1年間の医療費の合計 – 保険金などの補填金 – 10万円

寄附金控除

国や地域、特定の公益法人に対して寄付金を支払った場合は、寄付金控除を受けられます。

さとふるなどでもお馴染みの「ふるさと納税」もこの控除の対象です。

気軽にはじめられるということもあり、すでに多くの人が利用している控除の1つになります。

- =次のうち、いずれか低い金額 – 2千円

・その年に支出した特定寄附金の額の合計額

・その年の総所得金額等の40%相当額

雑損控除

震災や風水害などの自然災害、盗難、横領によって、資産に損害を受けた場合、一定の金額の雑損控除を受けることができます。

ただし「生活に通常必要でない資産」に該当される趣味や娯楽、鑑賞の目的で保有しているものなどは雑損控除の対象ではないので注意が必要です。

- 次のうち、多いほうの金額

(1) (差引損失額)-(総所得金額等)×10%

(2) (差引損失額のうち災害関連支出の金額)-5万円

年収1,000万円になると税率も上がるため、控除できる部分はぜひとも控除したいところです。

控除を受けられるなら申請しないと損なので、せめて自分で確定申告しなくてはいけないものに関しては忘れないようにしておきましょう!

日本全国の年収1000万円の割合

年収1,000万以上の割合は全体の約5%

まず令和4年度の458万円です。

そのため、年収1,000万円台は平均年収の倍以上稼いでいることになります。

いわゆる勝ち組ということが言えそうですね。

全体の詳細なデータは以下の通り。

| 年収ごとの分布図(令和4年) | |

|---|---|

| 100万円以下 | 7.8%(男性3.4% 女性14.0%) |

| 100~200万円以下 | 12.7%(男性6.2% 女性21.5%) |

| 200~300万円以下 | 14.1%(男性9.8% 女性20.0%) |

| 300~400万円以下 | 16.5%(男性15.5% 女性17.9%) |

| 400~500万円以下 | 15.3%(男性17.7% 女性12.1%) |

| 500~600万円以下 | 10.9%(男性14.2% 女性6.4%) |

| 600~700万円以下 | 6.9%(男性9.5% 女性3.4%) |

| 700~800万円以下 | 4.8%(男性7.1% 女性1.7%) |

| 800~900万円以下 | 3.3%(男性5.0% 女性1.0%) |

| 900~1,000万円以下 | 2.2%(男性3.4% 女性0.6%) |

| 1,000万円以上 | 5.4%(男性8.4% 女性1.5%) |

年収2,000万円以上は男女ともに1%未満

もちろん中には年収1,000万円どころか2,000万円以上の年収を手にしている人もいます。

そこで気になってくるのは年収1000万円以上の人たちのより詳細な割合です。

| 年収1,000万円以上の分布図(令和4年度) | |

|---|---|

| 1,000~1,500万円以下 | 4.0%(男性6.2% 女性1.0%) |

| 1,500~2,000万円以下 | 0.8%(男性1.3% 女性0.3%) |

| 2,000~2,500万円以下 | 0.3%(男性0.4% 女性0.1%) |

| 2,500万円以上 | 0.3%(男性0.5% 女性0.1%) |

女性が年収1,000万円以上を目指すなら?

ただし年収1,000万円台の女性が全くいないということではありません。

割合では少なく感じますが、令和元年の年収が1,000万円以上ある女性は約27万人もいます。

しかも、平成27年度に比べれば年収2,000万円以上の女性の数は約9万人増加しており、時代とともに女性でも高収入を得やすい環境が整いつつあると言えそうです。

そう考えれば、職種や立場によっては年収1,000万円以上も不可能ではないでしょう。

ここで参考までに、厚生労働省女性の年収が高い職種を紹介します。

- 医師

- 大学教授・准教授

- 航空機操縦士

あくまで一例ではありますが、これらの職種は年収1,000万円が期待できる職業です。

しかしながら、いずれも専門的で深い知識が必要な職種なので、今から目指すのはハードルが高すぎると考える方も多いとかもしれません。

ピンキリではありますが、自営業という選択肢も含めるなら、以下の職種を目指すのもいいでしょう。

- ネイリスト

- アイリスト

- エステティシャン

こちらも一例になりますが、実力次第では高収入が狙えます。

合わせて読みたい!

適正家賃はいくら?年収1000万円の生活レベル

1人暮らしの家賃は月収の約2割が適正

基本的に家賃の適性価格は、年収の20%です。

そのため、年収1000万円の20%を12月で割ると、20万円が適正と言えます。

月の手取りが60万と考えても12万円ほどが適正家賃になりそうです。

基本的には結婚も子育ても苦労しない

そもそも年収に関係なく結婚はできますし、子育てに関しても基本的には問題ありません。

年収100万円は手取りにすると約720万円で、1世帯当たりの平均所得552万3,000円を大きく上回ります。

そのため、1人の稼ぎだけでも充分に家族で生活することはできるでしょう。

なおかつパートナーの稼ぎがあるなら、自身の趣味や子供にも色々とお金をかけることができるほか、年に何回か旅行に行くなどしても充分な余裕があるでしょう。

年収1,000以上でも児童手当は利用できる?

中学校卒業するまでの児童を持つ方は、児童手当制度を利用できます。

しかしながら、年収1,000万円以上の方は所得要件に引っかかるため、満額受け取れるわけではありません。

また、2022年10月より、世帯主の年収が1,200万円程度を上回る世帯への特例給付も廃止されています。

| 扶養親族等の数 | 所得制限限度額 | 収入額の目安 |

|---|---|---|

| 0人 (前年末に児童が生まれていない場合など) | 622万円 | 833万3,000円 |

| 1人 | 660万円 | 875万6,000円 |

| 2人 | 698万円 | 917万8,000円 |

| 3人 | 736万円 | 960万円 |

| 4人 | 774万円 | 1002万円 |

| 5人 | 812万円 | 1040万円 |

本来であれば、以下のような手当が受け取れます。

| 児童の年齢 | 児童手当の額(一人あたり月額) |

|---|---|

| 3歳未満 | 一律15,000円 |

| 3歳以上(小学校修了前) | 10,000円 ※第3子以降は15,000円 |

| 中学生 | 一律10,000円 |

また、所得制限限度額を超えている場合でも、世帯主の年収が1,200万円以下であれば、子供1人あたり一律で5,000円はもらえます。

ただし、児童手当は申請しないともらえません

そのため、年収1,000万円以上でも、世帯主の年収が1,200万円以下であれば、とりあえず申請しといて損はないでしょう。

子育てには色んな制度を利用できる

また、健康保険には「出産育児一時金」や「出産手当金」などもあります。

車や家の購入もOK

車の購入について

自動車も問題なく購入できますが、自動車には自動車税環境性能割という税金がかかるように、ガソリン代や維持費を含めると生涯で4,000万円もかかると言われています。

また、事故や修理などでイレギュラーな出費も起こりやすいため、年収1,000万円台であっても大きな出費になりやすい代物です。

そのため、基本的には車を持たずに済むならそれに越したことはないと考えておきましょう。

特に交通機関が発達している東京では、1世帯当たりの車保持率は半分を切っています。

年収1,000万円の場合、450万円以下を目安になるべく維持費のかからない車を買うのをおすすめします。

家の購入について

年収1,000万円台であれば、最大で9000万円ほどの住宅ローンを組むことはできます。

しかしながら、限度額いっぱいで住宅ローンを組むのは適切とは言えず、基本的には4000万円から5000万円の間で家を購入する方が最も多いです。

また、年収1,000万円と言っても、必ずしもマイホームを購入するのがベストではありません。

堅実に賃貸に住むのも1つの手もあります。

それでも結婚や家族が増えればマイホームの購入を意識する人も多いかもしれません。

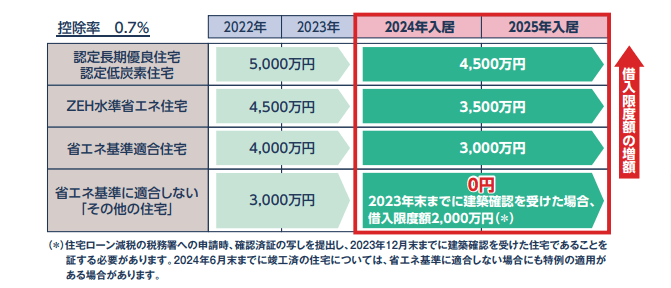

その場合、意識したいのは住宅ローン控除の存在です。

住宅ローンを組んでマイホームを新築・購入・増改築した方なら住宅ローン控除を受けられる可能性があるので覚えておきましょう。

- 控除を受ける年の合計所得が3,000万円以下

- 対象の住宅に10年以上ローンがある

- 住宅の引き渡し日から6ヶ月以内に住んでいる

- 住宅の床面積が50㎡以上

- 店舗と兼用の場合、半分以上が居住用である

- 以下の期間において、長期譲渡所得の課税の特例などを受けていない

▼令和2年4月1日以後に譲渡した場合

その居住の用に供した年とその前2年・後3年の計6年間

▼令和2年3月31日以前に譲渡した場合

その居住の用に供した年とその前後2年ずつの計5年間

出典:国税庁

- ▼住宅の取得等が特別特定取得に該当する場合

【1~10年目】

住宅ローン等の年末残高の合計額×1%

(50万円)

【11~13年目】

次のいずれか少ない額が控除限度額

(1)住宅ローン等の年末残高の合計額(上限5,000万円)×1%

(2)住宅取得等対価の額-消費税額(上限5,000万円)×2%÷3

- ▼上記以外の場合

【1~10年目】

住宅ローン等の年末残高の合計額×1%

(50万円)

※住宅の取得等が特定取得以外の場合は30万円

住宅ローン控除額については、居住の用に供した年、すなわち住み始めた年によって変化します。

ちなみに会社員であっても、最初の年には確定申告しなければいけないので注意しましょう。

詳しくは国税庁のページをチェックしてください。

手取り60万なら貯金は充分可能

もちろん子供がいるなどの状況では別ですが、比較的に貯金は楽にできるはずです。

以下は2021年の1世帯あたりの平均出費になります。

| 手取り月60万円で貯金するためのシミュレーション | |

|---|---|

| 手取り | 60万円 |

| 食費 | -4万4,000円 |

| 住居 | -3万6,000円 |

| 光熱・水道 | -1万1,000円 |

| 家具・家事用品 | -5,000円 |

| 被服および履物 | -6,000円 |

| 保険医療 | -7,000円 |

| 交通・通信 | -2万1,000円 |

| 教養娯楽 | -1万9,000円 |

| その他の消費支出 | -1万5,000円 |

| 黒字 | 43万6,000円 |

年収1000万円が目指しやすい職業とは?

この記事を読んでいる方の中には、年収1,000万円を目標にこれから将来設計を考えるという方も多いかもしれません。

もちろん医者やパイロット、スポーツ選手などの平均年収が高い職種は数多くあります。

しかしながら、このような職種には専門的なスキルや、目指す上での年齢的なハードルがどうしても存在しているのも事実です。

総合商社

総合商社は様々なサービスや商品の仲介業を軸に、幅広い業界に関連している企業です。

三菱商事・三井物産・伊藤忠商事・住友商事・丸紅は5大商社と呼ばれており、いずれも平均年収は1000万円を超えています。

海外を相手にすることも多いことから、20代で海外勤務も珍しくありません。

その場合は手当などがついて、早いうちから年収1000万円を突破することもできるでしょう。

エンジニア

スキルも何もない状態から目指すのにおすすめなのは「エンジニア職」です。

何故かと言うとエンジニア業界は慢性的に人材不足なので、20代であれば未経験からでも雇ってくれる求人も多くあります。

また、スクールと直結した求人もあるため、将来的に有利なスキルを今のうちに身につけておきたい方にもおすすめの職種と言えるでしょう。

Webエンジニアにおすすめの転職エージェント12選【2025年版】

Webエンジニアにおすすめの転職エージェント12選【2025年版】  アプリエンジニアにおすすめの転職エージェント9選【2025】

アプリエンジニアにおすすめの転職エージェント9選【2025】  セールスエンジニア(プリセールス)におすすめの転職エージェント7選!

セールスエンジニア(プリセールス)におすすめの転職エージェント7選!  セキュリティエンジニアにおすすめの転職エージェント8選【2025年版】

セキュリティエンジニアにおすすめの転職エージェント8選【2025年版】  マークアップエンジニア向けおすすめ転職エージェント7選【2025年版】

マークアップエンジニア向けおすすめ転職エージェント7選【2025年版】  フロントエンドエンジニアにおすすめの転職エージェント13選【2025】

フロントエンドエンジニアにおすすめの転職エージェント13選【2025】  システムエンジニア(SE)におすすめの転職エージェント14選【2025年版】

システムエンジニア(SE)におすすめの転職エージェント14選【2025年版】  ネットワークエンジニアにおすすめの転職エージェント12選【2025年版】

ネットワークエンジニアにおすすめの転職エージェント12選【2025年版】  インフラエンジニアにおすすめの転職エージェント15選【2025】仕事内容や平均年収は?

インフラエンジニアにおすすめの転職エージェント15選【2025】仕事内容や平均年収は?  PHPプログラマーにおすすめの転職エージェント10選!平均年収や仕事内容も紹介!

PHPプログラマーにおすすめの転職エージェント10選!平均年収や仕事内容も紹介!  SIerにおすすめの転職エージェント13選!求められるスキルや仕事の流れも紹介!

SIerにおすすめの転職エージェント13選!求められるスキルや仕事の流れも紹介!  機械系エンジニアにおすすめの転職エージェント10選!基礎知識や求められるスキルも紹介!

機械系エンジニアにおすすめの転職エージェント10選!基礎知識や求められるスキルも紹介!  フィールドエンジニアにおすすめの転職エージェント10選!求められるスキルも紹介!

フィールドエンジニアにおすすめの転職エージェント10選!求められるスキルも紹介!  データベースエンジニアにおすすめの転職エージェント10選!選び方や転職までの流れも紹介!

データベースエンジニアにおすすめの転職エージェント10選!選び方や転職までの流れも紹介!  組み込みエンジニアにおすすめの転職エージェント10選!求められるスキルも紹介!

組み込みエンジニアにおすすめの転職エージェント10選!求められるスキルも紹介!  QAエンジニアにおすすめの転職エージェント13選!必要なスキルや将来性についても紹介!

QAエンジニアにおすすめの転職エージェント13選!必要なスキルや将来性についても紹介!コンサルタント

「コンサルタント」も平均年収が高い業界として知られている職種の1つです。

起業としては『M&Aキャピタルパートナーズ』や『ドリームインキュベータ』があります。

経営やIT、建設などとその種類は多岐に渡りますが、その中でも外資系コンサルタントの平均年収は非常に高く、上手くいけば20代でも年収1000万円以上が狙えるでしょう。

また、他のコンサルタントであったとしても、長く勤めて実力をつければ年収1000万円越えも珍しくはありません。

インフラ職(電気・ガス・熱供給・水道業)

電気・ガス・熱供給・水道業などの「インフラ職」も安定した高い給与が期待できます。

人々が生活する上でなくてはならない職種ということもあり、安定性が最大の魅力です。

また、国税庁の業種別平均得年収においても747万円と最も高い数字を記録しています。

転職先としての人気も高く、求人倍率は3倍以上ですが、目指す価値は充分あるでしょう。

士業系専門職

士業とは、弁護士、税理士、公認会計士などの最後に士のつく職種の通称です。

主に国家資格が必要な専門性が高い職種であるため、おのずと平均年収も高くなります。

経験や実績が考慮されることも多いので、長く続けるほど年収がアップする傾向が高いのが特徴です。

もちろん実力があれば、20代のうちから年収1000万円も夢ではないでしょう。

今より年収をアップさせる方法

出世・昇進する

まず年収を増やす方法として、最も手堅いのは出世や昇進をすることでしょう。

役職手当がつけば、それだけ収入を増やすことが可能です。

部長クラスになれば、一般的な社員よりも2倍以上の年収になることもあります。

ただし職種によっては社内で昇進したとしても年収1,000万円には届かない可能性も。

その場合は他の2つも方法も、合わせて検討するのがおすすめです。

副業をする

手っ取り早く収入を増やす方法としておすすめなのは副業をすることです。

もう1つの収入源を作ることは、今やそれほど珍しいことではありません。

昔は企業側が副業を禁止していることも多くありましたが、最近は時代の流れもあり、副業を容認している企業も増加しています。

- 投資(投資信託、株、FXなど)

- アフィリエイト(ブログ、YouTubeなど)

- クラウドソーシング(ランサーズ、ココナラなど)

すでに年収が1,000万円ある方にとって、やはりおすすめは投資になりますが、いきなり株やFXをはじめるのはおすすめしません。

最初はなるべくリスクをかけずに利益を出していきたいところです。

そのため、最初は個人で株やFXをやるのではなくインデックスファンドへの投資がおすすめ。

インデックスファンドとは特定の指標と同じ動きをする投資信託のことで、バランスよく分散投資ができるためリスクが低いのが特徴です。

ただし、投資信託と言っても全くリスクがないわけではないので、投資をはじめる際はメリット・デメリットをどちらも把握した上で慎重に運用していきましょう。

転職する

年収を増やす方法として、最後に転職も視野に考えるのもおすすめです。

必ずしも年収がアップするわけではないですが、若手なら将来性を鑑みての早め転職も有り。

年収1,000万円以上を目指すのであれば、平均年収の高い業界を狙うのもいいでしょう。

状況によっては社内での評価よりも高く評価してくれるので、現状に不満がある方は1度相談してみてもいいでしょう。

年収1000万円におすすめの転職エージェント

| 各エージェントの特徴 | |

|---|---|

| リクルートダイレクトスカウト | 人材大手リクルートが運営。 ハイクラス層に特化した転職サービス |

| エンワールド・ジャパン | 多国籍企業との繋がりが強い 経営職・管理職のスペシャリスト転職を支援 |

| ビズリーチ | ヘッドハンティング方式。 管理職や専門職向けの求人が豊富 |

| JACリクルートメント | エグゼクティブ・ハイクラスに強い 国内にある外資系企業を狙う人におすすめ |

見たいエージェントにジャンプ

リクルートダイレクトスカウト|自分に合ったハイクラス転職が目指せる

| サービス名 | リクルートダイレクトスカウト |

| 公式サイト | https://directscout.recruit.co.jp/ |

| 運営会社 | 株式会社インディードリクルートパートナーズ |

| 対象年代 | 年齢制限なし |

| 対象者 | 年収600万円以上 |

| 利用料金 | 無料 |

| 公開求人数 | 483,653件(2025年5月時点) |

| 非公開求人数 | 非公開 |

『リクルートダイレクトスカウト』は、優秀なヘッドハンターがあなたの代わりにハイクラス求人を探してくれる転職サービスです。

登録後はスカウトを待つだけでいいので、効率よく転職活動を進めることができます。

もちろん自身の経歴とスキルにマッチした求人だけを提案してくれるので、安心して任せることができるでしょう。

- 自分に合ったハイクラス求人を探せる

- 企業から直接スカウトを受けられる

- ここにしかない求人と出会える可能性がある

- 全サービスを無料で利用できる

- 人によっては転職に時間がかかる

- 転職を急かされていると感じる場合がある

ハイクラス向けの求人を中心に取り扱っているので、すでに年収600万円以上をもらっている方でないと必要以上に転職に時間がかかる場合があります。

その代わり、経歴やスキルが申し分ない方であれば、多くのスカウトメールが来るでしょう。

中にはここにしかない独占求人もあるので、自身のキャリアアップの可能性を広げたいなら登録しておくのがおすすめです。

公式https://directscout.recruit.co.jp/

エンワールド・ジャパン|グローバルな転職に強み

| サービス名 | エンワールド・ジャパン |

| 公式サイト | https://www.enworld.com/ |

| 運営会社 | エンワールド・ジャパン株式会社 |

| 対象年代 | 年齢制限なし |

| 対象者 | 全業種・職種 に就きたい人 |

| 利用料金 | 無料 |

| 公開求人数 | 1,080件 |

| 非公開求人数 | 非公開 |

| 書類添削 | あり |

| 面接指導 | あり |

『エンワールド・ジャパン』は、多国籍企業との繋がりが強く、グローバルな転職に適した転職エージェントです。

提供している「コントラクト・プロフェッショナルズ」サービスは、キャリアアップにも適しており、管理職や経営幹部などのスペシャリストの転職の求人の紹介もできます。

また、グローバルのブランド価値評価ランキング「Best Global Brands 2017」でトップ100社のうち97社で転職実績があることからも、国際的な転職を目指す方全般におすすめです。

- グローバルの転職に強い

- 中長期的なキャリアを構築できる

- キャリアアップを目指せる

- 経営幹部や管理職の求人が紹介してもらえる

- 一定の職歴がないと利用しづらい

- グローバルな転職以外には不向き

コンサルタントは転職希望者が何を求めているのかを重視し、単独ではなくチームで取り組み、最適な求人を選定してくれます。

もちろん転職のプロセスも徹底的にサポートしてくれるほか、ただ内定を取るためではなく、入社後に活躍にできるように就業開始後も定期的にフォローアップも行ってくれます。

また、1人ひとりのライフスタイルに合わせた働き方も選んで探せるため、あらゆるグローバル人材に最適な転職エージェントと言えるでしょう。

ビズリーチ|年収1000万以上の求人が豊富

| サービス名 | ビズリーチ |

| 公式サイト | https://www.bizreach.jp/ |

| 運営会社 | 株式会社ビズリーチ |

| 対象者 | 年収500万円以上 |

| 対象年代 | 年齢制限なし |

| 利用料金 | 無料 |

| 公開求人数 | 149,577件(2025年5月時点) |

| 非公開求人数 | 非公開 |

| 本社 | 東京都渋谷区渋谷2-15-1 渋谷クロスタワー12F |

『ビズリーチ』は、求人の3分の1が年収1000万円以上で、高年収求人を多数保有しています。

スカウト型の転職サービスなので、能力があればすぐにでも期待通りの高年収求人に巡り合えるでしょう。

また、登録しておくだけで自身の市場価値が分かるので、今後どういったキャリアを築くべきかの指標にもなり得ます。

現時点の自分の可能性を知りたい方は、とりあえず登録しておくのも有りです。

- ハイクラス向けの高年収求人が多い

- スカウト型で自分の市場価値が分かる

- 優秀なヘッドハンターにキャリア相談できる

- 企業と直接やりとりできるチャンスがある

- 人によってはスカウトが来ない場合がある

- 一部サービスは有料

ハイクラス向けの転職サービスなので、職歴やスキルがない方が利用するのには向いていません。

その代わり、職歴やスキルに自信があるなら非常に適した転職サービスと言えます。

また、基本的には無料でサービスを利用できるものの、一部の機能に制限がかかるので注意しましょう。

JACリクルートメント|エグゼクティブ層向け求人が豊富

| サービス名 | JACリクルートメント |

| 公式サイト | http://www.jac-recruitment.jp/ |

| 運営会社 | 株式会社ジェイエイシーリクルートメント |

| 対象年代 | 年齢制限なし |

| 対象者 | 年収500万円以上 |

| 利用料金 | 無料 |

| 公開求人数 | 約15,000件 |

| 非公開求人数 | 非公開 |

| 書類添削 | あり |

| 面接指導 | あり |

| 面談可能時間 | 平日(9:30~19:30) 土曜は応相談 |

『JACリクルートメント』は、エグゼクティブ層求人が多い転職エージェントです。

年収1,000万円以上のハイクラス求人だけを集めた特集ページもあります。

所有している求人も幅広く、事業開発や管理職など企業の経営に直結するポジションから、金融やITなどの専門分野に特化したスペシャリストまで、あらゆる人材が利用できるでしょう。

特に外資系企業や海外進出企業の転職に強く、グローバルに活躍したい人におすすめです。

- 年収の高いエグゼクティブ層の求人が豊富

- 外資系企業や海外進出企業の転職に強い

- 幅広い業界出身のコンサルタントが在籍

- JACだけの独占求人も多数所有

- 社会人経験の浅い若年層の利用には向かない

- 都心が中心で勤務地によっては求人が少なめ

サイト内で公開されている求人は35%ほどで、後の65%は非公開求人になります。

また、年収1,000万円を超えるような求人は、あまりネット上に出回らないため、望通りの求人を見つける可能性を高めたい場合、まずは登録してみるのがおすすめです。

ここにしかない独占求人も多いため、効果的に転職のチャンスを広げられます。

もちろん登録したら必ず転職しなくてはいけないというわけではないため、まず業界に精通したコンサルタントに話を聞いてみるのもいいでしょう。

公式http://www.jac-recruitment.jp/

年収1000万円台ができる節約・節税術

クレジットカード払いでポイントを貯める

月々の支払いや買い物などをクレジットカードで支払うことでポイントが貯まります。

また、平成29年度より、クレジットカードで税金の支払いができるようになりました。

年収1,000万円を超えると収める税金も大きいので、一部をポイントに還元できるのであれば、やっておきたいと考える方も多いのではないでしょうか。

- 申告所得税及び復興特別所得税

- 消費税及び地方消費税

- 法人税(連結納税を含む)

- 地方法人税(連結納税を含む)

- 相続税

- 贈与税

- 源泉所得税及び復興特別所得税

- 源泉所得税

- 申告所得税

- 復興特別法人税(連結納税を含む)

- 消費税

- 酒税

- たばこ税

- たばこ税及びたばこ特別税

- 石油税

- 石油石炭税

- 電源開発促進税

- 揮発油税及び地方道路税

- 揮発油税及び地方揮発油税

- 石油ガス税

- 航空機燃料税

- 登録免許税(告知分のみ)

- 自動車重量税(告知分のみ)

- 印紙税

- ビューゴールドプラスカード|幅広い利用で貯まりやすい

https://www.jreast.co.jp/card/first/viewgoldplus/index.html - 「ビュー・スイカ」カード|電車やバス移動が多い人に最適

https://www.jreast.co.jp/card/first/viewsuica.html - リクルートカード|1.2%の高還元率

https://recruit-card.jp/

スマホを格安SIMにする

確実な節約方法として、まず固定費を見直すことから始めるのがおすすめです。

その第1歩としてスマホを格安SIMに変えて、毎月の通信費を抑えましょう。

キャリアメールが使えないなどのデメリットはありますが、大手キャリアから格安SIMに変えるだけで毎月約5000円ほどの節約になります。

- 楽天モバイル|楽天ユーザーにおすすめ

https://network.mobile.rakuten.co.jp/ - nuro mobile|使い方で選べる料金プランが魅力

https://mobile.nuro.jp/

電力会社を見直す

2016年から電力会社が個人で選べるようになったことから、電力会社を選び直すことも節約につながります。

一人暮らし向きやファミリー世帯向きなど、意外にも電力会社の料金プランは豊富にあります。

結婚や同棲などをはじめる際は、ぜひ1度見直してみてください。

スマホに比べると月々の節約効果は低いですが、ずっと支払い続けるものなので、長いスパンで見ると大きな節約効果を発揮しますよ。

- 東京ガス|首都圏に強い

https://www.tokyo-gas.co.jp/ - 大阪ガスの電気|セットでガス代もお得

https://home.osakagas.co.jp/index.html - ONEでんき|基本料金が0円

https://onedenki.jp/

つみたてNISAやiDeCoを始める

貯蓄を効率的に増やすなら「つみたてNISA」や「iDeCo」も利用できます。

節税効果も大きいため、将来のために効率的に投資をしたい人におすすめです。

つみたてNISAのメリット

通常、投資で得た利益には20.315%の税金が課せられます。

その点、つみたてNISAなら、投資で得た資金を非課税で受け取れるのが特徴です。

一般的なNISAよりも運用期間が20年と長く、比較的運用しやすいでしょう。

また、利益はいつでも換金できるという点もNISAの大きなメリットになります。

iDeCoのメリット

iDeCo(個人型確定拠出年金)は、老後の資金を貯めるための個人で運用できる年金制度です。

拠出額が所得控除できるため、節税対策としても大きなメリットがあります。

また、月々5000円から始めることができるのもポイントです。

一方で、NISAとは違い、損失の心配がない分、60歳までは換金できないので注意しましょう。

※2024年度より「つみたてNISA」の加入年齢は18歳以上に変更予定。

- 松井証券|創業100年の歴史と実績

https://www.matsui.co.jp/ - マネックス証券口座開設|利用者満足度が高い

https://www.monex.co.jp/

ふるさと納税をする

節税には控除を活用するのが最も適した方法だと思います。

その控除の中でも自発的にできるのは「ふるさと納税」です。

実質2000円で返礼品がもらえるので、やっておいて損はありません。

まずは自身の控除の上限額を確認した上で、寄付する自治体を選びましょう。

| 家族構成 | 本人の給与収入 | |||

|---|---|---|---|---|

| 1000万 | 1500万 | 2000万 | 2500万 | |

| 独身又は共働き | 18万円 | 39万5,000円 | 56万9,000円 | 85万5,000円 |

| 夫婦 | 17万1,000円 | 39万5,000円 | 56万9,000円 | 85万5,000円 |

| 共働き+ 子1人(高校生) | 16万6,000円 | 37万7,000円 | 55万2,000円 | 83万5,000円 |

| 共働き+ 子1人(大学生) | 16万3,000円 | 37万3,000円 | 54万8,000円 | 83万円 |

| 夫婦+ 子1人(高校生) | 15万7,000円 | 37万7,000円 | 55万2,000円 | 83万5,000円 |

| 共働き+子2人 (大学生と高校生) | 15万3,000円 | 36万1,000円 | 53万6,000円 | 81万7,000円 |

| 夫婦+子2人 (大学生と高校生) | 14万4,000円 | 36万1,000円 | 53万6,000円 | 81万7,000円 |

- ポケマルふるさと納税|生産者から直で買える

https://poke-m.com/furusato - さとふる|安心のサポート体制

https://www.satofull.jp/

家はリセールバリューで決める

この記事を読んでいる人の中には、マイホームの購入を目指している方もいると思います。

その際、年収1000万以上の方ならリセールバリューを意識して家を購入するのがおすすめです。

例えば3,000万円のマイホームを購入したとして、売却時に2,200万円なら実質800万円の負担で済みますが、逆に半額の2,000万円でマイホームを購入したとして、売却時に500万なら負担は1,⑤00万円と倍近くになります。

ちなみに家だけではなく車でも、リセールバリューの考え方が当てはまります。

- 駅近で都心へのアクセスがいい

- 住みたい街ランキング上位の人気エリア

- 再開発で人口が増えている

副業で事業所得を得る

控除以外の節税の方法としては、副業をはじめて事業所得を得るということです。

事業所得を得られれば、事業に関係している支出なら経費として計上できるようになります。

また、事業所得にしかない控除に「青色申告特別控除」というものが存在。

最大で65万円の控除を受けられますが、「複式簿記で記帳している」「電子申告で確定申告している」といった条件のほかに、事業として認められる必要があるので、こちらはあくまで副業で稼げるようになったら考える程度でいいかもしれません。

【Q&A】年収1000万円に関するよくある質問

気になる疑問をチェック

今から年収1000万円以上を目指すことはできる?

年齢や状況により難易度は変わりますが、可能です。

20代であれば実績やスキルを身につけて、職種によっては昇進や転職することで年収を増やすことができるでしょう。また、副業ができる環境であれば無理のない範囲で挑戦してみるのも有りです。社内での給与アップが望みにくい50代以降の方であっても副業をするのがおすすめです。

また、これとは別に「起業する」という選択肢もありますが、こちらは必ずしも成功するわけではなく、逆に生活が今よりも苦しくなる可能性もあります。そのため、自身の中にアイディアとスキルが伴っていないうちはあまりおすすめはしません。

年収1000万円の会社員とフリーランスなら、どっちがいい?

手取りだけなら会社員のほうが高いでしょう。

手取りに差が出る理由は、社会保険料の負担や福利厚生などの差によるものです。仮にフリーランスで同じ手取りを稼ぐのならば、会社員の約1.3倍の年収で同等と言えるでしょう。もちろんフリーランスには会社員にない自由がありますが、有給休暇や退職金もありません。そのため、同じ年収1000万円を稼げるからと言って、安易にフリーランスになるのはおすすめしません。

年収1000万円はお金持ちと言える?

平均年収の倍以上なので高収入ではありますが、お金持ちであるかどうかは、また別の話です。

いくら年収1000万円だとしても、無尽蔵にお金があるわけではありません。高収入と言える給与をもらっていても、お金は計画的に使わなければすぐに底を尽きてしまいます。むしろ年収が上がると税金も高くなり、場合によっては児童手当などの保証に所得制限も出てくることから、低収入層よりもお金の使い方には気を配ったほうがいいでしょう。だからこそ、高収入であっても自身をお金持ちだと思わず、計画性を持ってお金を使うほうが安全です。

【まとめ】

この記事では、年収1000万円の手取りや割合、生活レベルについて詳しく解説しました。

基本的に年収1000万円なら手取りは約720万円になります。

1世帯当たりの平均所得も上回っているため、1人暮らしではまず困ることはなく、普通に生活するレベルであれば給与を貯蓄に回すことも充分できるでしょう。

また、結婚や子育てにおいて普通に生活する分には問題ありません。

ただし、常日頃から贅沢ができるような年収というわけでもないので、計画性のないお金の使い方には注意したいところです。

今よりも年収をアップさせたい人は、副業や転職の可能性も考慮してみるのも有りかもしれません。

- リクルートダイレクトスカウト|自分に合ったハイクラス転職が目指せる

https://directscout.recruit.co.jp/ - エンワールド・ジャパン|グローバルな転職におすすめ

https://www.enworld.com/ - ビズリーチ|年収1000万以上の求人が豊富

https://www.bizreach.jp/